Mercats sota mínims

3 Octubre de 2022

Ens acomiadem del setembre amb els principals índexs de renda variable pràcticament en mínims anuals. Les caigudes han estat generalitzades, i han afectat també la Renda Fixa que ha vist com les corbes de tipus pujaven a nivells no vistos des de fa més de 10 anys, sobretot la part curta de la corba. El crèdit també ha ampliat els diferencials tant en grau d’inversió com en High Yield. Per la seva banda, les matèries primeres continuen retrocedint des dels màxims assolits al juny malgrat el dèficit existent en moltes de les principals matèries primeres.

1. La Renda Fixa cada cop més atractiva

Els Bancs Centrals continuen pujant els tipus d’interès per intentar aturar la inflació. Això suposa que l’economia mundial es ressenti per l’alça dels costos de finançament causant alhora temors, cada cop més plausibles, d’una possible recessió. Amb tot, les corbes de tipus d’interès continuen pujant, sobretot als trams més curts de les corbes. Aquest és el cas de la corba del deute sobirà d’Alemanya, que ha augmentat pràcticament 100 pb al setembre, situant-se a nivells propers als 200 pb en el seu tram a 2 anys.

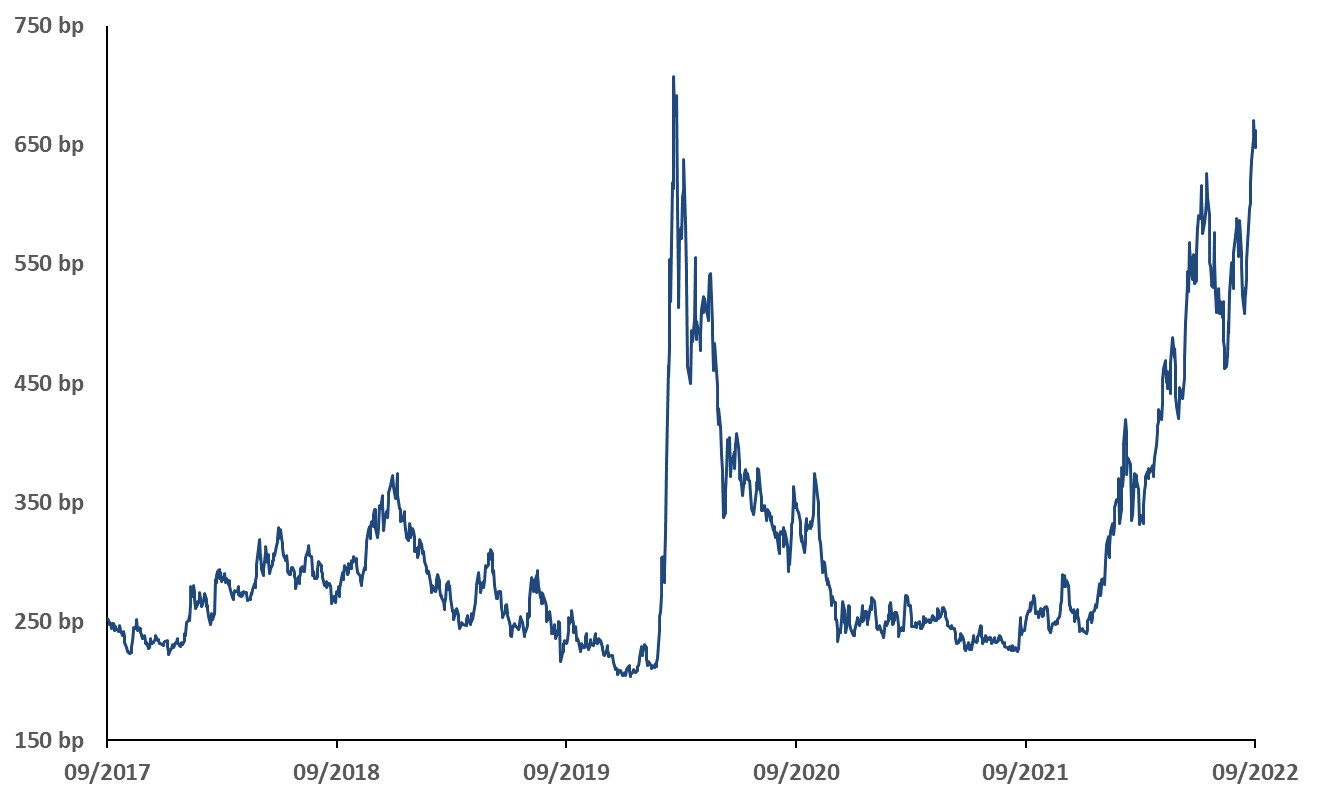

Per la seva banda, els diferencials de crèdit tant en grau d’inversió com en alt rendiment (Investment Grade i High Yield, respectivament en anglès) s’han ampliat considerablement i han causat reculades en el preu dels bons de deute corporatiu. Reprenent l’exemple d’Europa, l’índex Markit iTraxx Crossover CDS europeu ha assolit màxims anuals per sobre dels 650 pb, nivells propers als viscuts a les caigudes del 2020 o a la crisi del deute europeu el 2012.

En aquests nivells, no creiem que els Bancs Centrals tinguin gaire marge per continuar pujant molt més els tipus d’interès sense fer entrar l’economia en recessió. A més, amb els diferencials de crèdit força oberts, comencem a veure oportunitats interessants en Renda Fixa per al mitjà termini. Sobretot, en actius de durada curta-mitjana, on es poden obtenir TIR al voltant del 4% en Investment Grade i superiors al 8% en crèdit High Yield.

Gràfic 1: Índex Markit Crossover CDS 5Y

Font: Bloomberg

Dades que conformen el període del 29/09/2017 al 29/09/2022

2. La baixada de les matèries primeres pot ser enganyosa

Des dels màxims de juny, les matèries primeres s’han pres un respir i han retrocedit de mitjana un 20% en tres mesos. Tot i que encara registren retorns positius durant l’any (Bloomberg Commodities Index 16% YTD), els temors d’una recessió i l’apreciació del dòlar han provocat les caigudes de les matèries primeres davant l’expectativa que la demanda se’n ressenti. Tot i això, la demanda està sent sostinguda mitjançant subvencions per part dels governs. A la banda oposada, l’oferta sí que es pot estimar amb més precisió i no s’espera que millori en els semestres vinents per la falta d’inversió que s’acumula des de fa més de 5 anys.

En aquest context veiem que, en algunes primeres matèries com el petroli o el carbó, continua existint un dèficit que es podria veure empitjorat en els pròxims mesos: (1) El possible embargament al petroli rus, (2) la reobertura de plantes carboneres, o (3) la substitució de gas per petroli per produir electricitat a Europa són alguns dels arguments que s’haurien de traduir en un escenari positiu per a les matèries primeres.

#MoraBancExperts