La volatilidad vuelve a crecer

16 Junio de 2022

La primera mitad de junio ha vuelto a traer un incremento de la volatilidad con nuevas correcciones. Los datos de inflación en Estados Unidos (8,6% interanual en mayo) y un nuevo confinamiento en China que, vuelve a amenazar a las cadenas de suministro, alimentan los miedos acerca de la economía global. Los inversores empiezan a preguntarse si la Reserva Federal de Estados Unidos (FED) hace lo suficiente para evitar entrar en un escenario de estanflación (inflación elevada y crecimiento económico muy bajo). Con el inicio del QT (quantitative tightening), la FED empezará a vender activos de su balance, retirando parte de la liquidez que ha inyectado en el mercado durante los últimos 2 años.

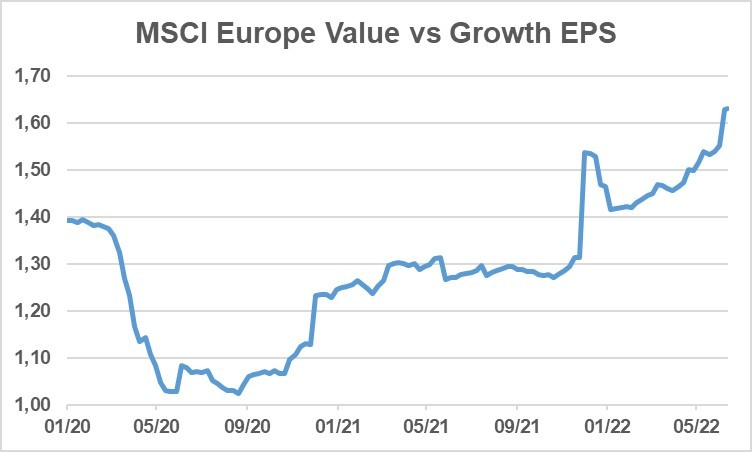

1. Las empresas value incrementan sus beneficios más que las de crecimiento

Dicha paradoja se explica por el propio funcionamiento de la economía capitalista. Cuando determinados sectores han sido olvidados por los inversores, estos tienen dificultades para levantar capital y poder acometer las inversiones necesarias, lo cual termina impactando en la oferta de dichos sectores y consecuentemente los precios y las rentabilidades de sus empresas aumentan. Esto explica gran parte de los buenos resultados de muchas compañías value, como las de energía o materias primas. Estos ciclos son habituales y no implican que la tendencia continúe in eternum, puesto que el buen rendimiento reciente de las empresas value terminará tarde o temprano, abaratará su coste de capital y puede traducirse eventualmente en un incremento de la oferta en estos sectores. Sin embargo, el hecho de que sigan cotizando con un descuento superior al promedio histórico respecto a las empresas de crecimiento y que no estemos viendo un incremento en las inversiones nos lleva a pensar que las empresas value deberían de continuar haciéndolo mejor en el medio plazo.

Gráfico 1: Beneficios por acción de las compañías europeas value vs. growth

2. Las curvas de tipos contunúan repuntando

Desde el último quincenal que realizamos, la curva de tipos americana ha vuelto a repuntar hasta situarse a niveles del 3,20% en el plazo a 10 años. Los tramos más cortos de la curva incluso han repuntado más, llevando a un aplanamiento muy notable con una subida de tipos de 75 pb en el punto de mira. En Europa, el movimiento ha sido incluso más marcado con el Bund alemán repuntado casi 50 pb, hasta situarse en niveles de 1,5% en apenas dos semanas. En este caso, el discurso de la presidenta del Banco Central Europeo donde daba por sentada una primera subida de tipos el próximo mes y, en cambio, no descartaba una subida de 50 pb en setiembre, ha puesto nervioso al mercado.

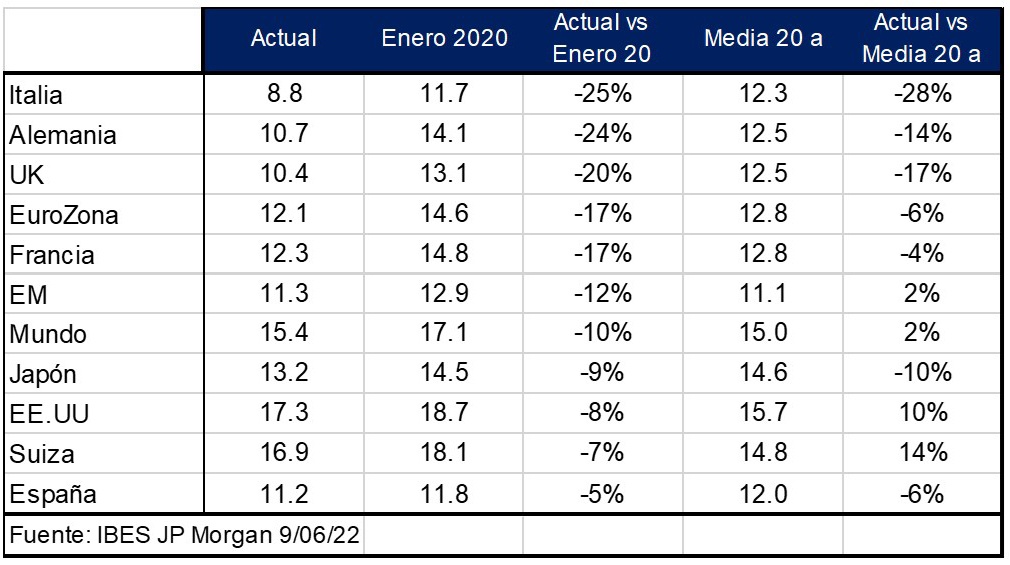

3. El sentimiento continua muy negativo, lo cual es buena señal contraria

Hay varios indicadores de sentimiento de mercado que se sitúan en niveles de pesimismo o pesimismo extremo, como el índice de sentimiento del consumidor realizado por la Universidad de Michigan, que se sitúa en su nivel más bajo desde los años 80. Es habitual que dichos niveles tan bajos de sentimiento coincidan con mínimos de mercado, al fin y al cabo, las malas perspectivas condicionan las decisiones del mercado, que pasan a reflejar en el precio de los activos el peor escenario macroeconómico. Sin saber si los mercados pueden seguir corrigiendo o no, pensamos que las perspectivas de rendimiento a futuro de muchos activos han mejorado de manera notoria en lo que llevamos de año. Un buen ejemplo es la renta variable. La valoración actual de los distintos índices está cotizando más baja que los niveles pre-COVID de enero de 2020, y prácticamente en todos los casos, por debajo de los niveles de valoración histórica. Este aspecto nos parece un excelente punto de partida en un activo que a largo plazo es ganador y que lo podemos estar comprando hoy por debajo de promedios históricos.

Tabla 1: 12m Fwd PER por zonas geográficas

#MoraBancExperts