2. Los buenos resultados empresariales unidos a las caídas están abaratando de forma notable la renta variable.

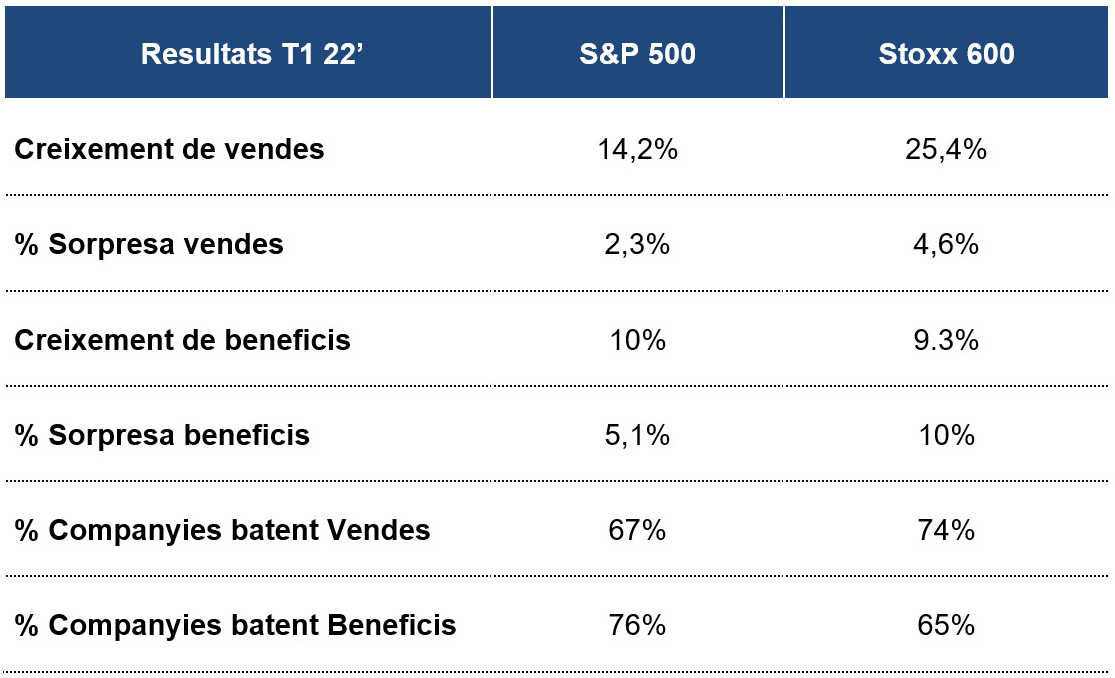

Esta falta de confianza se traslada a los precios de la renta variable con caídas acumuladas superiores al 15% pese a la expectativa por parte de los analistas de que los beneficios de las empresas mundiales crecerán en torno al 10% este año. En esta línea ha ido el primer trimestre del año en el que, habiendo reportado ya la gran mayoría de las empresas globales, se muestran crecimientos de ingresos superiores al 14% (favorecidos por la inflación) y, más importante, crecimientos de beneficios alrededor del 10% (ambos respecto al primer trimestre de 2021).

Estos resultados, que dan cierta validez a las expectativas de analistas para 2022, unidos a las notables caídas en el año en curso, implican que los mercados se han abaratado más de un 20%-25% en cuestión de meses. Se puede argumentar que ciertos sectores partían de valoraciones exigentes a principios de año. Nos cuesta ver, sin embargo, que hoy, en términos agregados, la renta variable esté cara. Regiones tan relevantes como Europa, Emergentes o Japón cotizan por debajo de su promedio histórico y en ningún caso por encima de 14x los beneficios esperados de 2022. Sí, es cierto que EE. UU. todavía está ligeramente por encima de esta media, a unas 17x beneficios, pero es innegable que la elevada calidad y crecimiento de una parte muy importante de las compañías que conforman sus índices las hace merecedoras de esta prima del 10-15% respecto a los valores históricos.