Le sentiment de marché continue de baisser bien que les fondamentaux restent solides

16 May de 2022

Le sentiment de marché continue de baisser bien que les fondamentaux restent solides

Les premières semaines du mois de mai ont à nouveau donné lieu à une hausse de la volatilité et à de nouveaux minima pour l’année, tant pour le revenu variable que fixe. Ces chutes interviennent malgré un discours moins dur que prévu du président de la réserve fédérale et des résultats d’entreprise pour le premier trimestre qui sont à nouveau étonnamment positifs. Les tensions géopolitiques, ainsi que l’incertitude en Chine, continuent de dominer les mouvements de marché, même si la plupart des données économiques continuent d’indiquer des croissances saines de l’économie en termes généraux.

1. Le discours de la Fed et les données économiques ne suffisent pas à calmer les marché

Lors de la dernière réunion de la Fed, les taux ont monté de 50 points de base à 0,75 %-1 % et, comme aspect positif, des hausses de 75 points de base ont été exclues lors des réunions suivantes. Cet aspect, ainsi que l’annonce du début de la réduction du bilan à partir de juin prochain, a conduit au fait que la courbe du Trésor américain redémarre à nouveau en pente.

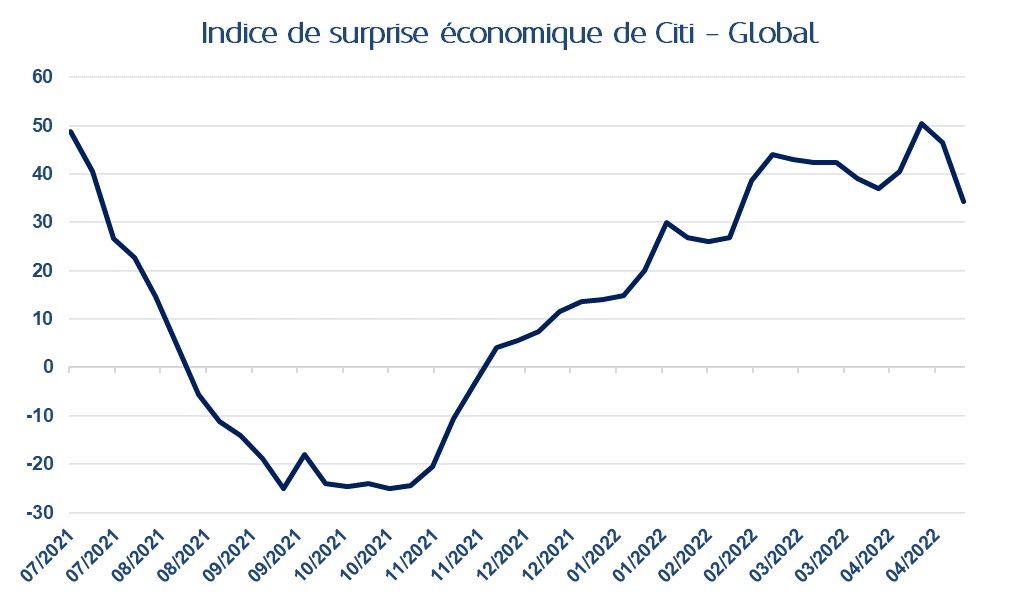

Un aspect qui dénote le mauvais sentiment actuel de marché est montré dans les données de surprise économique. Les principaux indicateurs se maintiennent à des niveaux clairement positifs, ce qui indique que les données économiques sont nettement meilleures que ce que prévoyaient les analystes. Comme nous l’avons souligné, cette situation n’est pas tant due au fait que les données soient particulièrement fortes (mais solides), mais au fait que les analystes sont infectés par le pessimisme actuel de marché.

Bloomberg. 16/05/2022

2. Les bons résultats commerciaux, combinés aux chutes, rédusient considérablement le revenu variable

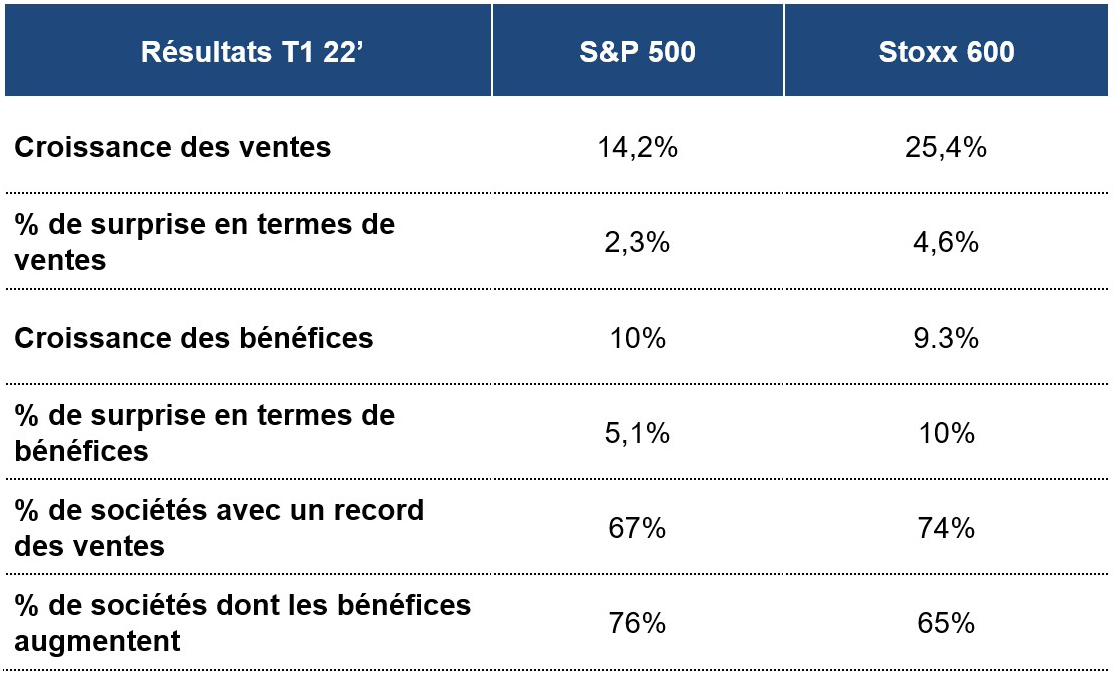

Ce manque de confiance se répercute sur les prix du revenu variable, avec des chutes cumulées de plus de 15 %, malgré les prévisions des analystes selon lesquelles les bénéfices des entreprises mondiales augmenteront d’environ 10 % cette année. Le premier trimestre de l’année s’est déroulé en ce sens et, la grande majorité des entreprises mondiales ayant déjà publié leurs résultats, montre une croissance de revenus de plus de 14 % (dopée par l’inflation) et, surtout, une croissance des bénéfices d’environ 10 % (tous deux par rapport au premier trimestre de 2021).

Ces résultats, qui donnent une certaine validité aux prévisions des analystes pour 2022, ainsi que les chutes notables de l’année en cours, impliquent que les marchés ont perdu plus de 20 % à 25 % de valeur en quelques mois. On peut faire valoir que certains secteurs sont partis de valorisations exigeantes en début d’année. Il est cependant difficile de voir qu’aujourd’hui, en termes agrégés, le revenu variable soit cher. Des régions aussi importantes que l’Europe, les marchés émergents et le Japon cotisent en dessous de leur moyenne historique et en aucun cas au-dessus de 14 fois les rendements attendus en 2022. Certes, les États-Unis se situent encore légèrement au-dessus de cette moyenne, à environ 17 fois les bénéfices, mais il est indéniable que la qualité et la croissance élevées d’une grande partie des sociétés qui composent ses indices les rendent dignes de cette prime de 10-15 % par rapport aux valeurs historiques.

Bloomberg. 16/05/2022

Bloomberg. 16/05/2022

Comme il est habituel dans notre domaine, lorsque le pessimisme de marché est si élevé, il se reflète automatiquement dans le prix des actifs. Nous faisons tous partie du marché et, par conséquent, pendant de courtes périodes, le marché commande. Sur de courtes périodes, le marché a tendance à bouger comme un pendule, s’écartant souvent de manière significative de la valeur réelle des différents actifs. À long terme, cependant, les prix du marché ont tendance à devenir plus efficaces et à suivre l’évolution des bénéfices d’entreprise (dans le cas de la valeur des sociétés).

Il y a certains actifs que nous continuons à éviter ou à sous-pondérer, comme les longues durées et la bonne gouvernance dans le revenu fixe ou les secteurs à la mode et les sociétés avec des multiples très élevés dans le revenu variable. Mais nous commençons à trouver de nombreux actifs où le pendule a trop freiné et offre de bonnes rentabilités à venir. De nos jours, nous trouvons des opportunités dans des actifs aussi divers que certains segments de la dette d’entreprise ou des sociétés de qualité dans des secteurs aussi variés que la technologie et l’industrie.

#MoraBancExperts