Le premier mois de l’année s’achève avec des hausses généralisées

4 February de 2023

Janvier s’achève avec des hausses sur pratiquement l’ensemble des actifs. L’Europe se démarque positivement, avec l’Euro Stoxx 50 qui progresse de presque +10% grâce à l’atténuation de la crise énergétique, oubliée temporairement en raison d’un climat anormalement chaud au cours de ces dernières semaines, qui a provoqué une faible consommation de gaz et la baisse qui en découle sur le prix de l’électricité. De manière similaire, le revenu fixe, particulièrement à long terme, a commencé à se rétablir après une piètre année 2022, propulsé par des données d’inflation qui continuent à se calmer.

Les données de l’inflation continuent leur descente

Comme nous l’avons déjà souligné en novembre : « S’il est encore trop tôt pour crier victoire face à l’inflation, à court terme, tout indique que la pression à la hausse des prix continuera à diminuer ». Dans cette lignée, l’inflation a continué à diminuer avec des augmentations interannuelles et intermensuelles clairement plus basses que celles vécues durant le premier semestre 2022. La bonne direction des données d’inflation a provoqué un assouplissement du marché en termes de hausse des taux d’intérêt et même deux baisses, d’ici la fin de 2023, aux États-Unis. Cet aspect a logiquement soutenu les actifs financiers, étant donné que cela implique des taux d’actualisation plus faibles pour les flux de trésorerie futurs (ou, au moins, la stabilisation de ce taux qui n’arrêtait pas d’augmenter en suivant les décisions des banques centrales) et également moins de probabilités d’entrer en récession (en raison d’une pression financière plus faible sur les entreprises, les familles et les gouvernements).

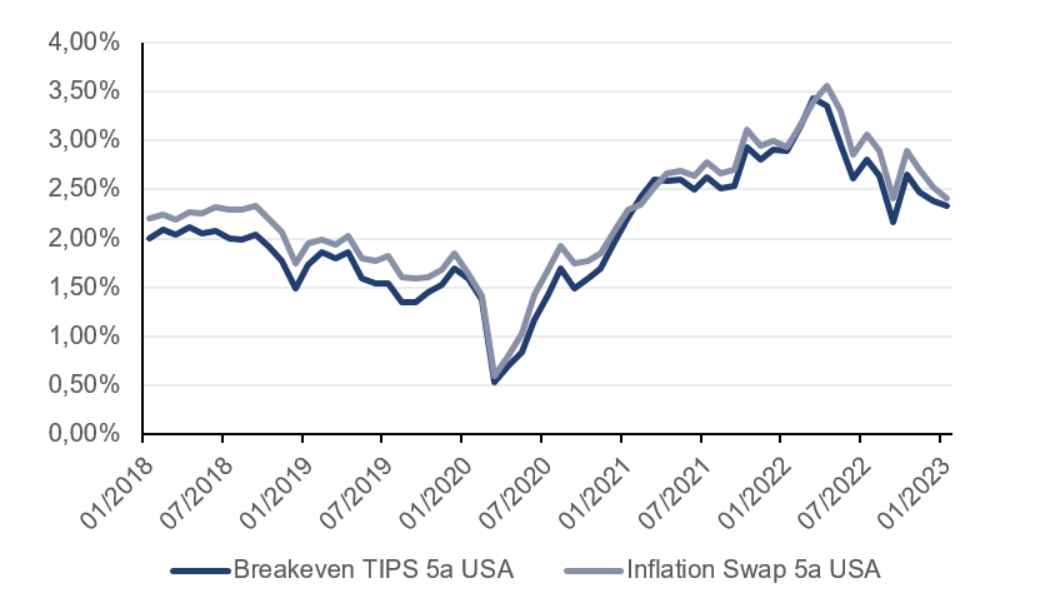

Bien que nous continuions à penser que les données d’inflation devraient être contenues dans les mois à venir, à moyen et long terme nous n’en sommes pas si convaincus. Le marché anticipe un retour à des niveaux d’inflation alignés sur ceux de la dernière décennie et le service de Gestion de portefeuilles de MoraBanc pense qu’il existe clairement des risques à la hausse. Après tout, (1) le monde continue d’avancer vers une situation actuelle de déficit sur la plupart des marchés de matières premières et de l’énergie, (2) le processus de mondialisation s’inverse dans de nombreux cas et (3) l’histoire indique que lorsque l’inflation dépasse 5 à 7%, cela prend généralement des années pour que la situation se normalise en dessous de 3%.

Prix du marché de couverture de l’inflation à 5 ans et cotation implicite des bons couverts d’inflation à 5 ans aux États-Unis

Source : Bloomberg

Et pendant ce temps, la Chine normalise la politique de Covid 0

Soudainement et en seulement deux mois, la Chine a assoupli les politiques de restrictions sociales et de mobilité. Cette normalisation réactive la mobilité dans le pays et nous verrons probablement une reprise de l’activité économique ; le consensus du marché prévoit à nouveau des croissances plus alignées sur la situation préalable au Covid (+5% par an).

Après deux années au cours desquelles tant la bourse chinoise que celle de marchés émergents ont subi des baisses très importantes, les derniers mois de 2022 ainsi que le début de l’année ont reflété un changement de tendance important. Sans avoir de grandes certitudes sur le rendement des deux actifs à court terme, à long terme nous pensons que le revenu variable devrait offrir de bons résultats compte tenu des faibles niveaux de valorisation actuels (11x P/E prévision 12 prochains m), qui contrastent avec des valorisations plus rigoureuses de marchés occidentaux comme l’américain (17x).

Après une très mauvaise année 2022 pour la plupart des actifs, 2023 a débuté sur un ton plus favorable. Bien que, depuis le service de Gestion de portefeuilles, nous ayons légèrement réduit les niveaux d’investissement en revenu variable, en général, les investissements se maintiennent. En dépit des dernières hausses, notre travail est moins difficile aujourd’hui que début 2022, lorsque la plupart des actifs étaient chers du point de vue de la valorisation. Malgré les bons résultats de ces derniers mois, de nombreux actifs à revenu fixe offrent de la valeur et des perspectives favorables de reprise à moyen terme. De son côté, le revenu variable a perdu de la valeur après les baisses de 2022, et cela nous permet, lors de la construction de portefeuilles, d’avoir des perspectives de reprise clairement supérieures, en mettant particulièrement l’accent sur les portefeuilles les plus conservateurs, majoritairement composés d’actifs à revenu fixe. À titre d’exemple, dans les portefeuilles gérés par MoraBanc nous surpondérons des actifs comme les bons liés à l’inflation à court terme, le revenu variable ou les petites entreprises japonaises ; il s’agit d’actifs qui cotisent à de faibles niveaux dans un contexte historique, mais qui, selon nous, ont de bonnes perspectives de rendement futur.